Joe's Wirtschafts- und Börsenecke | Urlaubszeit = Börsenabschwungzeit?

Eine etwas größere Korrektur dürfte bereits begonnen haben

Der dt. Aktienindex DAX hat im Juni die erste größere Korrektur seit der März-Wende gestartet. Kurzfristig ist der Markt jedoch deutlich überverkauft, sodass vor einem weiteren Rückfall zuerst einmal ein paar Tage mit höheren Kursen kommen dürften. Aber Achtung: aufgrund der bereits etwas prekären Chartsituation ist auch ein unmittelbarer weiterer Kursabfall möglich.

FRANKFURT - NEW YORK - Im Juni-Update wurde im Einleitungssatz geschrieben: "Ein DAX bis 5300 ist noch möglich in der aktuellen Aufwärtsbewegung, muss aber nicht mehr kommen ..." und "Kräftige Zugewinne ab jetzt eher zu Teilverkäufen nützen."

Nun, der DAX ist bis auf 2 % an die geschätzte Hochmarke herangelaufen und hat seither 10 % abgegeben. Die Prognose war also sowohl zeitlich als auch preislich relativ punktgenau. Auch dass der Juni generell nicht mehr viel bringen wird, hat gestimmt. Die Einschätzung der kurzfristigen Börsenlage funktioniert natürlich nicht immer so. Gut, aber wie geht es nun weiter?

Die Börsen sind bereits im Korrekturmodus

Das Börsenaufschwung seit März fand im DAX bei ca. 5200 sein vorläufiges Ende. Die Stimmung der Anleger und Geldprofis war einfach unglaublich positiv zu diesem Zeitpunkt, was immer ein schlechtes Zeichen ist. Vor einem Monat wurde deshalb an dieser Stelle eine Stimmungs-Grafik präsentiert, um auf die Gefahren hinzuweisen. Die Anleger-Stimmung wird sich wohl die letzten Tage etwas verschlechtert haben, ist aber immer noch auf hohem Niveau.

Rein markttechnisch betrachtet war der Markt nach dem explosionsartigen V-förmigen Anstieg schon überreif für eine 10-20%ige Korrektur. 10 % haben wir schon hinter uns. Und ich denke, die nächsten zehn Prozent nach unten werden auch noch kommen, wahrscheinlich bis Ende Juli oder Anfang August. Der Beginn der Urlaubszeit ist traditionell nicht unbedingt eine gute Zeit, die wichtigen Akteure fahren in den Urlaub, spekulative Positionen werden geschlossen und das Handelsvolumen geht allgemein zurück, etc. Die börsengehandelten Volumina sind übrigens die letzten Wochen ziemlich stark zurück gegangen, ein Zeichen, dass der Aufschwung schon langsam an Kraft verloren hat.

Gold noch immer seitwärts, aber nicht mehr lange ...

Hier tut sich bisher, wie bereits auch letztes vermutet, noch nicht allzuviel. Bis Ende Jahr sollte sich aber wieder eine gute Chance auf neue Höchstkurse ergeben. Interessant die beiden nächsten Grafiken aus dem aktuellen Erstebank-Goldreport. Es werden hier die Entwicklungen von Öl versus Gold und US-Aktienindex S&P500 versus Gold auf inflationsbereinigter Basis vergleichen. Dieser Vergleich ist besonders interessant, da man in den kommenden Jahren von stetig steigenden Inflationsraten ausgehen sollte, dank der Notenpressen aller Notenbanken. Höchst interessante und aufschlussreiche Charts:

(Zum Vergrößern hier klicken)

Öl und Gold reisen meistens miteinander. Im Jahr 2008 ist Öl jedoch dem Gold davongeeilt, was sich mittlerweile wieder deutlich korrigiert hat. Öl schwankt generell mehr als Gold.

(Zum Vergrößern hier klicken)

Aktien (USA) haben seit 1970 in etwa gleich viel gemacht wie Gold (auf inflationsbereinigter Basis. Jedoch ist hier der Zeitpunkt des Vergleichs immer entscheidend. Seit 1980 und auf ganz lange Sicht (zB 1950) sind Aktien ganz klar deutlich besser als GOLD. Ausserdem zahlen Aktien ja auch Dividenden. Auf Sicht von 5 - 10 Jahren sehen eigentlich beide Assetklassen ganz vorteilhaft aus.

Zur fundamentalen Lage in der Wirtschaft und an den Börsen braucht man nichts Neues sagen. Es genügt die Wiederholung des vor einem Monat geschriebenen: "Die Lage der Wirtschaft ist (und bleibt) katastrophal. Der Grund warum die Börsen trotzdem so extrem steigen, wie seit mehr als 20 Jahren nicht mehr, ist ganz einfach: Die Notenbank "drucken weltweit enorm viel Geld" durch verschiedenste Aktivitäten am Geldmarkt. Dieses neue Papier-Geld stützt die großen Banken und die großen Unternehmen der Wirtschaft auf jeden Fall kurzfristig. Mittel- bis langfristig ist diese in mehr als 100 Jahren nicht mehr gesehene Geld-Inflationierung natürlich eine Abkürzung zum Weg der Staatsschulden-Implosion."

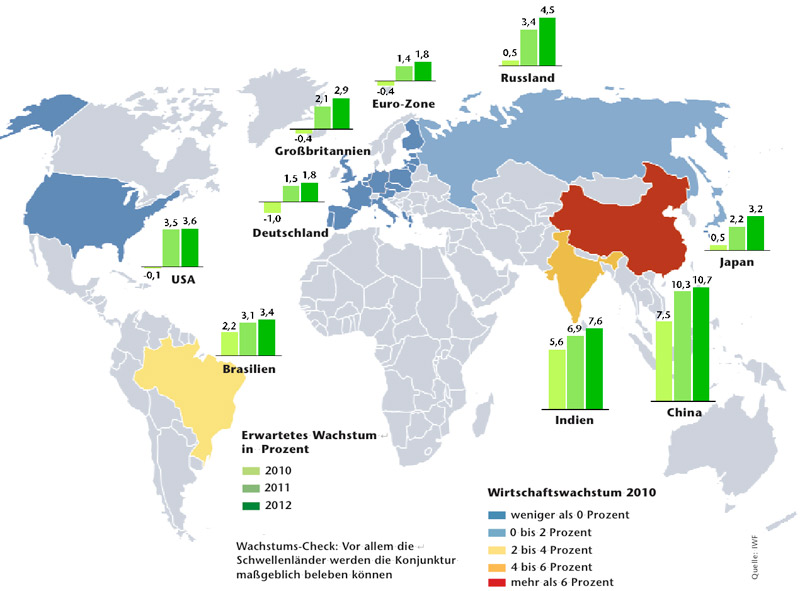

(Zum Vergrößern hier klicken)

Natürlich gibt es Unterschiede beim Wachstum und bei den einzelnen Börsen. So dürften sich generell die EmergingMarkets aus Asien und Südamerika besser halten als der Rest der Welt.

Was könnte sich in den einzelnen Segmenten in den kommenden vier Wochen tun?

* * * Österreich: Defensive und bisher vernachlässigte Werte könnten von einer sich fortsetzenden Korrektur zumindest relativ zum ATX profitieren, wie zB Intercell, Post, etc.

* * * Ab August könnte es an den Börsen wieder zu einem Umschwung nach oben kommen, ob die Juni-Hochs dann wieder attackiert werden können, kann zum jetzigen Zeitpunkt noch nicht seriös beantwortet werden. Aber der August sollte jedenfalls besser als der Juni-Juli werden.

* * * Gold hält sich weiterhin in einer engen Tradingzone (915 $). Goldexperten sehen unter 900 $ gute Kaufkurse, dem kann man zustimmen. Bei Überwindung der 1000er Marke könnte es zu einer schnellen Explosion bis 1250 $ geben. Diese Marke also genau beobachten. Vielleicht werden die Kurse sogar nochmal von interessierter Seite unter 800 $ gedrückt. Ist aber auch nicht schlimm für jene, die noch günstig zukaufen wollen.

* * * Ölexperten gehen davon aus, dass Öl (67 $) unter 60 $ generell zu billig ist, weil die Förderkosten da schon höher sind. Somit wären Rückgäng des schwarzen Goldes in diesen Bereich hinein attraktiv für Kaufüberlegungen.

* * * "Zinsen von Unternehmensanleihen guter Bonität und überschaubarer Laufzeit bleiben im Bereich 4 - 5 % sind weiterhin attraktiv." Diese Aussage wird derzeit von sehr vielen Bankern unterstützt. Man sollte aber trotzdem den Kursen besonders zum aktuellen Zeitpunkt nicht hinterherrennen. Vielleicht gibt es auch in diesem Sektor Ende Juli günstigere Kurse.

* * * Eigenkapitalstarke österr. Immoaktien wie CA IMMO oder s IMMO dürften lt. Meinung von Analysten im Aufwärtstrend bleiben, da der Abstand zu den inneren Werten (NAV) noch beträchtlich ist. Sinnvoll ist es aber auch hier, in Schwächen hineinzukaufen, die immer wieder mal kommen. Man sollte keinesfalls in Stärken hinein kaufen ...

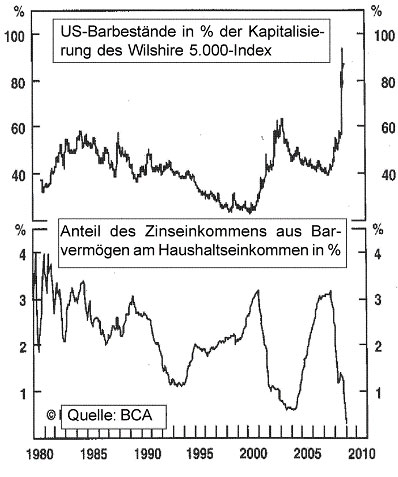

Grafik Quelle: Auf mittlere Sicht sehr positiv zu werten sind die derzeit enorm hohen Bargeldbestände in USA im Verhältnis zum Börsenwert aller US-Aktien. Das ist der Treibstoff für die nächste Hausse. Sollte es also evtl. im Herbst noch mal ordentlich krachen, dann nicht gleich den Mut verlieren, sondern etwas längerfristiger denken ...

Mögliche Interessenskonflikte

Wir möchte aus rechtlichen Gründen darauf hinweisen, dass die Autoren dieses Artikels möglicherweise Aktien bzw. andere Wertpapiere der jeweils angesprochenen Unternehmen halten bzw. halten können und somit ein Interessenskonflikt bestehen könnte.

Haftungsausschluss & Risikohinweis

Alle Texte der Rubriken Wirtschaft & Börse, Wirtschaftsecke, Joe's Wirtschaftsecke, Joe's Börsenecke und Joe's Chartecke auf den Informationsseiten von http://www.ReSI.at und entsprechenden Unterseiten sind urheberrechtlich geschützt ! Jede über den privaten Rahmen hinausgehende Nutzung bedarf unserer Zustimmung ! Alle Informationen dieser Rubriken stellen keinesfalls Aufforderungen zum Kauf, Verkauf oder Halten eines Wertpapiers oder einer sonstigen Anlageprodukets dar. Alle Informationen in dieser Rubrik dienen ausschließlich als Lehrbeispiele, wie man sich an den Börsen in bestimmten Situationen verhalten kann, aber nicht muss. Für alle Informationen bzw. Anlageideen auf unseren Seiten wird keinerlei Haftung übernommen. Auch für Empfehlungen von fremden Webseiten, welche über Links dieser Seite erreichbar sind, übernehmen wir keinerlei Haftung. Jeder Anleger trifft seine Anlageentscheidung immer völlig autonom und eigenverantwortlich. Wir empfehlen prinzipiell allen Besuchern von http://www.ReSI.at dringend, vor jeder Anlageentscheidung den jeweiligen Anlage- bzw. Bankberater zwecks Abklärung der persönlichen Risikopräferenz zu kontaktieren und auch selber möglichst viel persönliches Research zu betreiben. Generell sollte sich jeder Börsenteilnehmer bewusst sein, dass einzelne Engagements an den Finanzmärkten auch mit einem Totalverlust enden können. Alle Informationen sollten lediglich als Marketinginformationen betrachtet werden und stellen keine Analysen, etc. dar.

Quelle: Joe's Börsen und Wirtschaftsecke, erschienen am 6.7.2009

Der Artikel wurde 5007 mal gelesen

|